La asesoría de crédito se ha convertido en un recurso esencial para muchas personas y empresas que buscan gestionar su situación financiera. Ante la gran cantidad de opciones disponibles en el mercado de crédito, un asesor puede aportar claridad y dirección en la toma de decisiones. En este artículo, exploraremos qué esperar de los servicios de asesoría de crédito, los diferentes tipos que existen, así como los beneficios y limitaciones de este recurso.

Un asesor de crédito actúa como un guía en el proceso de obtener financiamiento, brindando apoyo en la planificación y análisis de la salud crediticia de sus clientes. Con la creciente complejidad de los productos financieros, estos expertos ayudan a desglosar las condiciones de los préstamos y a entender el impacto de cada decisión en el bienestar financiero a largo plazo.

La asesoría de crédito no solo está destinada a aquellos que tienen problemas de deudas, sino que también es útil para quienes deseen optimizar su situación financiera y conseguir las mejores ofertas en el mercado. A continuación, analizaremos los aspectos más importantes que debes conocer sobre estos servicios.

1. Qué hace un asesor de crédito

Un asesor de crédito ayuda a los clientes a tomar decisiones informadas sobre su situación financiera y sus opciones de financiamiento. Este profesional tiene el conocimiento necesario para evaluar la situación crediticia de una persona o empresa y proponer estrategias para mejorarla.

Las funciones de un asesor de crédito pueden incluir análisis de informes de crédito, elaboración de planes de pago y la búsqueda de las mejores tasas y términos de préstamos que se ajusten a las necesidades de su cliente.

- Analiza el informe de crédito del cliente.

- Identifica problemas o áreas de mejora en la gestión de créditos.

- Ofrece consejos sobre cómo mejorar la puntuación crediticia.

- Ayuda a elegir los mejores productos financieros.

- Negocia términos y condiciones con las entidades prestamistas.

Un asesor de crédito se convierte en un aliado para aquellos que desean navegar el complejo mundo de los préstamos y el crédito. Con su apoyo, es posible evitar errores costosos y tomar decisiones más acertadas.

2. Tipos de asesoría de crédito

La asesoría de crédito puede dividirse en diferentes categorías, dependiendo del público objetivo y del tipo de servicios ofrecidos. Vamos a detallar estos tipos de asesoría que pueden ser de utilidad tanto para consumidores individuales como para empresas.

Conocer las variaciones en este tipo de servicio es crucial para elegir el asesor adecuado según tus necesidades y objetivos financieros.

a) Asesoría de crédito para consumidores

Este tipo de asesoría está diseñada para ayudar a las personas a manejar sus finanzas personales y mejorar su puntuación crediticia. Los asesores trabajan en conjunto con los clientes para analizar sus hábitos de gasto, deudas actuales y soluciones disponibles.

¿Qué significa esto en términos prácticos? Básicamente, los asesores guían a los consumidores en la creación de un presupuesto, en la identificación de deudas que pueden ser pagadas más rápidamente y en la búsqueda de opciones de financiamiento que se adapten a su perfil.

b) Asesoría de crédito para empresas

En el mundo empresarial, la asesoría de crédito se enfoca más en ayudar a las empresas a identificar oportunidades de financiamiento y gestionar el riesgo crediticio. Esto puede incluir la elaboración de estrategias para obtener crédito comercial, así como la optimización de las líneas de crédito existentes.

- Evaluación de la situación financiera de la empresa.

- Búsqueda de financiación adecuada para proyectos.

- Asesoramiento sobre la gestión de deudas corporativas.

- Análisis de condiciones en préstamos empresariales.

La asesoría de crédito para empresas es fundamental para asegurar el crecimiento de los negocios y evitar caer en deudas insostenibles. Estas estrategias son vitales para alcanzar un éxito comercial a largo plazo.

3. Qué esperar de una sesión de asesoría de crédito

Cuando decidas acudir a un asesor de crédito, es importante que sepas qué puedes esperar de una sesión típica. Este proceso puede variar según el asesor y la situación del cliente, pero hay ciertos elementos que siempre se presentarán.

Inicialmente, el asesor comenzará con una evaluación exhaustiva de tu situación financiera, revisando elementos como tu historial crediticio, ingresos y deudas. Esto permitirá al asesor tener una visión clara antes de sugerir cualquier tipo de acción.

- Evaluación del historial crediticio.

- Análisis de ingresos y deudas.

- Desarrollo de un plan de acción.

- Recomendaciones de productos financieros.

- Establecimiento de objetivos crediticios.

Al cerrar la sesión, el asesor te proporcionará un resumen de lo discutido, así como un plan de seguimiento para implementar las recomendaciones dadas. Esto garantiza que tengas una ruta clara hacia la mejora de tu situación crediticia.

4. Cómo elegir un asesor de crédito

Seleccionar un buen asesor de crédito es crucial para garantizar que recibirás el apoyo adecuado. Un asesor inexperto o poco profesional puede generar más confusión y problemas que soluciones. Por lo tanto, debes tener en cuenta algunos aspectos al seleccionar uno.

Busca un asesor con experiencia en el área que necesitas. Revisa sus credenciales y consulta las opiniones de otros clientes para asegurarte de que es un profesional confiable.

- Verifica su experiencia y formación.

- Consulta referencias y testimonios de clientes.

- Asegúrate de que tengan licencias pertinentes.

- Confirma si ofrecen una primera consulta gratuita.

La elección del asesor adecuado puede marcar la diferencia entre hacer un progreso significativo con tu crédito y encontrarte más perdido que antes. Con una selección cuidadosa, tendrás la mejor oportunidad de mejorar tu situación financiera.

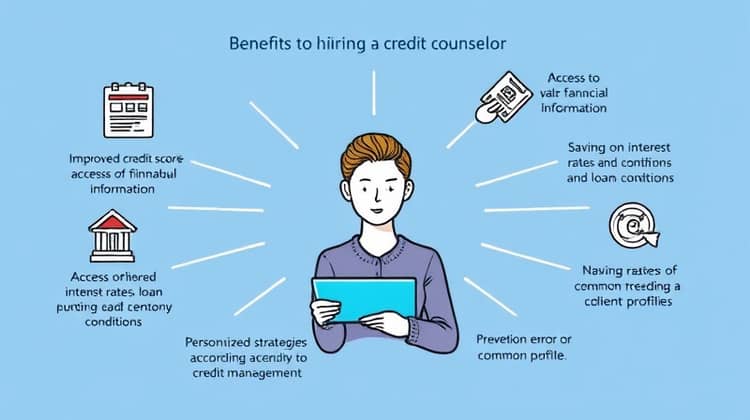

5. Beneficios de la asesoría de crédito

Contratar los servicios de un asesor de crédito puede ofrecer numerosos beneficios tanto para particulares como para empresas. Entre estos beneficios se encuentra la posibilidad de optimizar las decisiones sobre préstamos y créditos, lo que puede resultar en grandes ahorros a largo plazo.

Además, un asesor puede proporcionar ayuda para evitar decisiones precipitadas que normalmente resultarían en costos adicionales y problemas financieros en el futuro.

- Mejora de la puntuación crediticia.

- Acceso a información financiera valiosa.

- Ahorros en tasas de interés y condiciones de préstamos.

- Estrategias personalizadas según el perfil del cliente.

- Prevención de errores comunes en la gestión de créditos.

Estos beneficios hacen de la asesoría de crédito un recurso valioso para quienes están buscando mejorar su situación financiera, ya que no solo se enfocan en la obtención de financiamiento, sino también en la educación financiera del cliente.

6. Limitaciones de la asesoría de crédito

A pesar de los incuestionables beneficios que ofrece la asesoría de crédito, también hay algunas limitaciones que es necesario considerar. Comprender estas limitaciones te permitirá tener expectativas más realistas sobre lo que puedes lograr con esta ayuda.

Por ejemplo, un asesor de crédito no puede eliminar deudas ni garantizar tasas de interés específicas. Su función es orientar y proporcionar herramientas, pero la decisión final siempre recae sobre el cliente.

- No garantiza resultados inmediatos.

- No es una solución a problemas financieros graves sin cambios.

- No puede eliminar historial crediticio negativo.

- No reemplaza la educación financiera personal.

Ser consciente de estas limitaciones es un paso importante para asegurarte de que no te enfrentes a desilusiones. La asesoría de crédito es un recurso complementario que, cuando se usa correctamente, puede ser un gran aliado en tu camino hacia la estabilidad financiera.

Conclusión

En resumen, la asesoría de crédito se presenta como una herramienta muy útil para aquellos que buscan mejorar su situación financiera y optimizar sus decisiones de financiamiento. Los asesores de crédito pueden ofrecer guías y estrategias adaptadas a las necesidades de consumidores y empresas, ayudando a navegar un entorno muy complejo.

Al considerar la contratación de un asesor, es fundamental entender qué tipo de asesoría necesitas y cómo elegir un profesional que se alinee con tus metas financieras. Aunque pueden ofrecerte consejos valiosos y recomendaciones, tu compromiso con el proceso será clave para alcanzar tus objetivos.

Es importante recordar que la asesoría de crédito no es un remedio milagroso, sino un catalizador para que tomes el control de tu situación financiera y logres stabilidad y crecimiento en tu vida económica. Con la información adecuada y un asesor competente, podrás tomar decisiones más informadas en el futuro.