Cuando se trata de la gestión financiera, uno de los términos que frecuentemente aparece es la amortización. Aunque puede resultar confuso en un principio, entender la amortización es fundamental para manejar préstamos, inversiones y en general, la contabilidad de cualquier negocio. La amortización se refiere al proceso de pagar una deuda a lo largo del tiempo en cuotas regulares que incluyen tanto el capital como los intereses.

En este artículo, exploraremos en profundidad qué es la amortización, sus diferentes métodos, los factores que influyen en ella, y su importancia en el ámbito financiero. Desglosaremos la información para que pueda ser fácilmente comprendida, incluso por aquellos que no tienen experiencia previa en finanzas.

Concepto de Amortización

La amortización es un término financiero que se refiere al proceso de liquidar una deuda a través de pagos regulares a lo largo del tiempo. En el contexto de los préstamos, esta práctica implica que el prestatario haga pagos periódicos, que generalmente incluyen tanto el interés acumulado como una parte del capital original. De esta manera, al final del período del préstamo, la deuda se considera pagada en su totalidad.

Existen diferentes tipos de préstamos que utilizan la amortización, como hipotecas, préstamos personales y préstamos estudiantiles, cada uno con sus propias condiciones y estructuras de pago. Comprender cómo funciona la amortización ayuda a los prestatarios a planificar sus finanzas y a prever los costos totales a lo largo del tiempo.

Diferentes Métodos de Amortización

Hay diferentes métodos de amortización que pueden aplicarse a los préstamos, y cada uno tiene sus propias características y ventajas. Comprender estos métodos puede ayudar a los prestatarios a seleccionar el que mejor se adapte a sus necesidades financieras.

- Amortización a cuota fija: donde el prestatario paga una cantidad fija cada mes que incluye interés y capital.

- Amortización de cuota decreciente: donde la parte del capital que se paga aumenta gradualmente mientras que la porción de interés disminuye.

- Amortización al interés solo: donde el prestatario paga solo los intereses durante un período, seguido de un pago de capital completo al final del plazo.

- Amortización acelerada: donde se hacen pagos adicionales de capital, reduciendo así el total de intereses que se deben a lo largo del tiempo.

La elección del método de amortización puede influir significativamente en la cantidad total que el prestatario pagará a lo largo del tiempo y en cómo se distribuyen esos pagos.

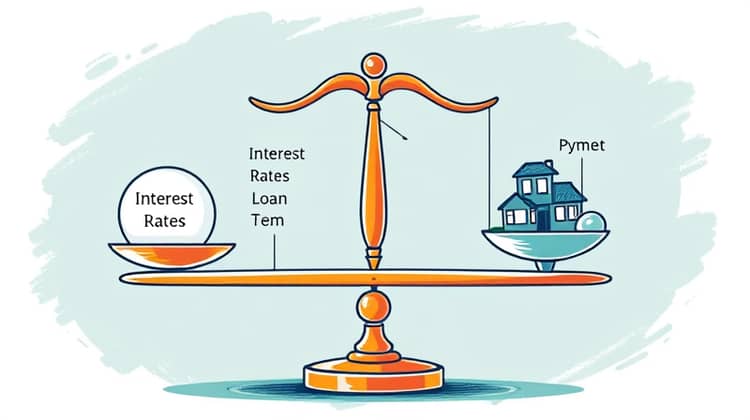

Factores que Influyen en la Amortización

Varios factores pueden influir en el proceso de amortización de un préstamo. Entender estos factores es crucial para lograr una planificación financiera efectiva.

- La tasa de interés: A mayor tasa de interés, mayores serán los pagos totales de la amortización.

- El monto del préstamo: Cuanto mayor sea el capital prestado, mayores serán los pagos totales.

- El plazo del préstamo: Los préstamos a más largo plazo generalmente tienen pagos mensuales más bajos, pero un costo total más alto de intereses.

- La forma de pago: Elegir diferentes métodos de amortización afectará el monto de los pagos y la duración del préstamo.

Estos elementos son esenciales para calcular el costo total del préstamo y deben ser considerados al momento de tomar una decisión sobre la forma de financiamiento.

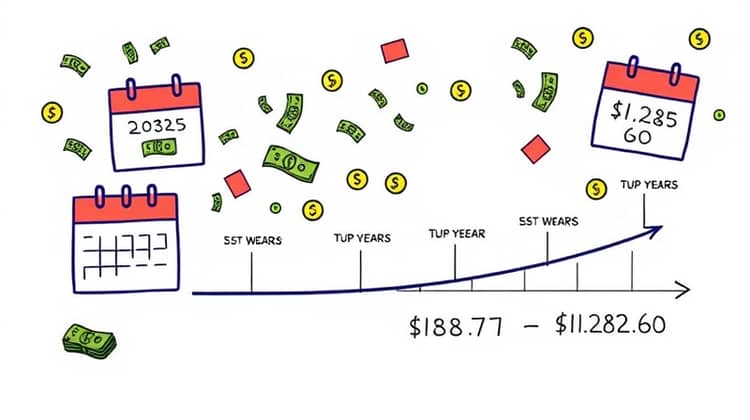

Ejemplo Práctico de Amortización

Para ilustrar cómo funciona la amortización, consideremos el siguiente ejemplo práctico:

- Un préstamo de $10,000 a una tasa de interés del 5% a 5 años.

- Clientes optan por un método de amortización a cuota fija, lo que resulta en pagos mensuales de aproximadamente $188.71, que incluyen tanto intereses como capital.

- Al final de los 5 años, el total pagado será de aproximadamente $11,282.60.

Este simple ejemplo demuestra cómo se distribuyen los pagos a lo largo del tiempo y la importancia de conocer los términos del préstamo.

¿Por Qué es Importante la Amortización?

La amortización juega un papel fundamental en la gestión financiera, tanto a nivel personal como empresarial. Sus beneficios son evidentes en diversos aspectos.

- Facilita la planificación de pagos mensuales, ayudando a los prestatarios a administrar su flujo de efectivo.

- Permite que los prestatarios comprendan el costo total de la deuda a lo largo del tiempo.

- Ayuda a mantener una buena calificación crediticia al hacer pagos regulares y puntuales.

- Ofrece claridad en los términos del préstamo, permitiendo que los prestatarios toman decisiones informadas.

En resumen, la amortización no solo es un proceso que los prestatarios deben seguir, sino también una herramienta que puede conducir a una mejor salud financiera.

Conclusión

Entender la amortización es esencial para cualquier persona que considere tomar un préstamo o que esté gestionando deudas actuales. Al conocer los conceptos y métodos de amortización, se puede tomar decisiones más informadas.

Asimismo, reconocer los factores que influyen en la amortización permite a los prestatarios anticiparse a los costos y a las implicaciones de sus préstamos, lo que contribuye a su bienestar financiero a largo plazo.