La gestión de deudas es un tema crucial en la vida financiera de las personas. Muchos enfrentan problemas debido a malas decisiones en la administración de su dinero, lo que a menudo lleva a una espiral de deudas y estrés financiero.

Identificar y evitar ciertos errores comunes puede ayudar a las personas a mantener su salud financiera y a manejar sus deudas de manera efectiva. Aquí te presentamos cinco de los errores más frecuentes en la gestión de deudas que debes evitar.

1. Ignorar las Deudas

Uno de los mayores errores que las personas cometen es ignorar sus deudas, esperando que desaparezcan por sí solas. Esta actitud puede llevar a un ciclo de deudas acumulativas que son cada vez más difíciles de manejar.

Al no atender las deudas, se pueden incurrir en cargos por intereses adicionales y en un daño a la calificación crediticia, lo que complica aún más la situación financiera. Al reconocer y abordar las deudas, es posible tomar medidas proactivas para resolverlas.

- Identificar todas las deudas existentes.

- Establecer un plan de pago realista.

- Buscar ayuda profesional si es necesario.

Tomar conciencia de la situación financiera es el primer paso hacia la recuperación. Una vez que se tienen claros los montos y plazos, es fundamental actuar de manera decidida para no dejar que las deudas se conviertan en un problema mayor.

La comunicación abierta con los acreedores y la búsqueda de soluciones puede facilitar este proceso y mejorar la situación financiera general.

2. No Comprender los Términos

La falta de comprensión de los términos de la deuda es otro error común. Muchas personas firman contratos de préstamos sin leer o entender completamente las condiciones, lo que puede llevar a sorpresas desagradables más adelante.

Conocer detalles como las tasas de interés, los plazos de pago y las condiciones específicas es crucial para gestionar las deudas de manera efectiva.

- Revisar todos los términos y condiciones de los préstamos.

- Hacer preguntas a los prestamistas sobre aspectos que no se entiendan.

- Estar al tanto de las tasas de interés y sus cambios.

Tomarse el tiempo para educarse sobre los términos financieros es una inversión que vale la pena. Con un conocimiento claro, se pueden tomar decisiones más informadas y evitar costos adicionales innecesarios.

La educación financiera puede ser un recurso valioso para evitar caer en este tipo de trampas que pueden agravar la situación de endeudamiento.

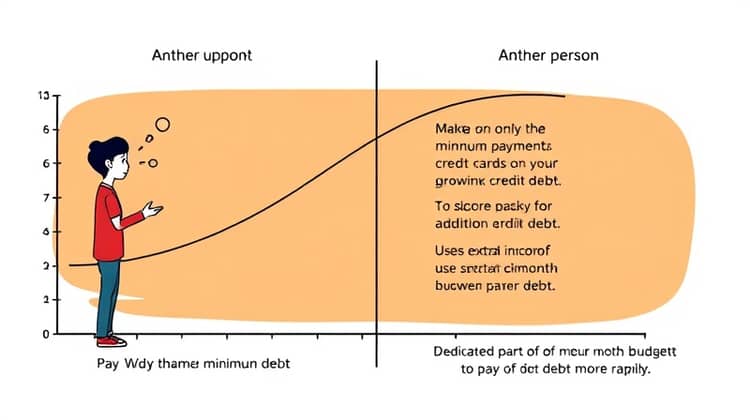

3. Hacer Solo los Pagos Mínimos

Hacer solo los pagos mínimos en las tarjetas de crédito es un error frecuente. Aunque puede parecer una solución fácil, a la larga, se incurre en altos costos de interés que prolongan la deuda durante años.

Al abonar solamente el mínimo requerido, la deuda principal se reduce muy lentamente, lo que perpetúa el ciclo de deuda y el estrés financiero.

- Siempre pagar más que el mínimo para reducir la deuda más rápidamente.

- Utilizar cualquier ingreso extra para realizar pagos adicionales.

- Dedicar una parte del presupuesto mensual a saldar deudas.

Es importante recordar que cada dólar adicional que se abona a la deuda principal puede resultar en significativos ahorros en intereses a lo largo del tiempo. Por lo tanto, priorizar el pago de deudas puede ser una estrategia financiera inteligente.

Establecer un objetivo claro para la reducción de deudas puede motivar a las personas a pagar más allá de los mínimos y acelerar su camino hacia la libertad financiera.

4. No Crear un Presupuesto

No tener un presupuesto es uno de los errores más costosos que una persona puede cometer en su vida financiera. Un presupuesto ayuda a visualizar ingresos y gastos, lo que permite tomar decisiones informadas sobre cómo asignar los recursos.

Sin un presupuesto, es fácil perder el control sobre los gastos y no destinar suficiente dinero al pago de las deudas, lo que puede llevar a un aumento del saldo de estas.

- Registrar todos los ingresos mensuales.

- Anotar los gastos mensuales y clasificarlos.

- Comparar ingresos con gastos para detectar áreas de mejora.

Crear un presupuesto no solo ayuda a gestionar las deudas, sino que también permite planificar futuras metas financieras. Asimismo, ayuda a evitar gastar de más y a identificar áreas donde se puede reducir gastos.

La disciplina en el uso del presupuesto es clave para salir de deudas y evitar incurrir en nuevos préstamos innecesarios.

5. Acumular Más Deuda para Pagar Deuda

Recurrir a nuevas deudas para pagar las deudas existentes es un ciclo peligroso que puede llevar a una crisis financiera. Este patrón crea una bola de nieve de deudas que se hace cada vez más difícil de manejar.

Además, este enfoque puede llevar a mayores tasas de interés y a un deterioro de la salud financiera. Es esencial reconocer que este no es un camino sostenible.

- Utilizar tarjetas de crédito para pagar otras deudas.

- Solicitar préstamos personales para cubrir deudas existentes.

- No tener un plan claro para pagar las nuevas deudas.

Es mejor buscar soluciones más sostenibles, como la consolidación de deudas o asesoría financiera, en lugar de acumular más deudas que agravan la situación.

Tomar medidas para salir de este ciclo es crucial y requiere una re-evaluación de los hábitos de gasto y de la gestión financiera.

Conclusión

Evitar estos cinco errores comunes en la gestión de deudas puede marcar una gran diferencia en la salud financiera personal. La educación y la planificación son fundamentales para manejar las deudas de manera efectiva.

Al estar consciente de lo que se debe evitar y tomar decisiones informadas, es posible retomar el control sobre las finanzas y trabajar hacia una vida libre de deudas.